【不動産投資コラム】「緊急事態宣言解除!」・・・どうなる不動産投資?アフターコロナのチャンスの掴み方とは!?

5月25日に、首都圏・北海道の緊急事態宣言も解除が発表され、徐々に自治体による営業自粛要請も解除になってきています。(2020年5月28日現在)

前回のコラム「ピンチはチャンス!?・・・新型コロナウィルス感染拡大の問題が不動産ビジネスに与える影響」を執筆した時点では、まだ、緊急事態宣言が出される前でしたが、その後の2ヶ月は、戦後の日本が直面した最大の公衆衛生上の危機であり、恐らく、経済的にも最大の困難期だったのではないでしょうか。

帝国データバンクによると、新型コロナウィルス関連倒産は、全国で191件判明(5月27日16時現在)しており、その中には、東京証券取引所1部上場のアパレルメーカー「レナウン」の経営破綻(民事再生)も含まれています。業種別上位は「ホテル・旅館」(38件)、「飲食店」(22件)、「アパレル・雑貨小売店」(15件)、「食品製造」(14件)、「食品卸」(10件)、「建設」(8件)などとなっています。

<参考>帝国データバンク「新型コロナウイルス関連倒産」(https://www.tdb.co.jp/tosan/covid19/index.html)

緊急事態宣言が解除されたばかりで、これからは、ウィルスと共存しながら、経済を回して行くため、新しい生活様式を取り入れることが求められている状況で、コロナウィルス感染の終息の見込みはまだ立っておりませんが、アフターコロナを見据えて、これまで循環してきた日本の不動産マーケットの歴史を紐解きながら、今後の不動産投資がどうなって行くのかを占ってみたいと思います。

バブル景気崩壊から不動産ファンド・バブルへ

・都道府県(全国)最高価格地(住宅地・商業地)を用いた平均価格指数

<出典>国土交通省 令和2年地価公示(https://www.mlit.go.jp/common/001333767.pdf)を基に、筆者にて追記

(注)国土交通省が毎年3月下旬に公表する土地評価で、全国で選定された標準地について、毎年1月1日時点を基準日としています。実勢価格とは半年から1年ほどのタイムラグ(遅行性)があります。

上記のように、不動産マーケットは変動しており、拡大期→縮小期→後退期→回復期といったマーケットサイクルがあります。

そして、融資情勢と密接な関係があります。バブル景気崩壊の最大のきっかけと言われているのが、1990(平成2)年3月27日に、当時の大蔵省から全国の金融機関に発せられた「不動産融資総量規制」です。不動産向け融資の伸び率を総貸出の伸び率以下に抑えるというもので、異常な投機熱を冷やすため、土地取引に流れる融資の伸びを抑える狙いでした。

これにより、不動産向けの融資の蛇口が急に閉められたため、不動産取引が一気に収縮し、地価下落が起こり、バブル景気が崩壊しました。その後の日本は、長きに渡るデフレ経済に陥ったわけです。

金融機関は大量の不良債権をかかえ、1997(平成9年)には三洋証券、北海道拓殖銀行、山一証券が立て続けに破綻。1998(平成10年)には、日本長期信用銀行・日本債券信用銀行が一時、国有化される事態に陥りました。

破綻をのがれた他の大手銀行も、国から大規模な公的資金注入を受けてその場をしのぎ、合併をして生き残りは図りました。

そういった状況下では、不良債権の早期処理が必要であり、不動産市場を活性化するための政策が打ち出されました。

不動産売買が盛んに行われるよう、不動産を小口化し投資商品として販売する新たな担い手を育成するため、1995年(平成7年)に「不動産特定共同事業法」ができました。同法の施行で、不動産会社など不動産売買の専門家が投資家からの資産を運用し収益を分配する仕組みが整いました。また、1998年(平成10年)には、「特定目的会社による特定資産の流動化に関する法律」、いわゆる資産流動化法(またはSPC法)が制定され、2000(平成12)年により使い勝手が良いように改正。こうして、不動産証券化の基盤ができていったのです。

2000年には「投信法」(投資信託及び投資法人に関する法律)が施行され、翌年に不動産の投資信託を解禁する法改正が行われ、J-REITが誕生しました。

これにより、不動産ファンドによる不動産投資が活発化し、不動産ファンド・バブルと言われるミニ・バブルが起こりました。

日本中の不動産価格がどんどん上昇して行ったバブル景気のときとは異なり、不動産ファンド・バブル期は、収益性が高い不動産のみが上昇し、それ以外の不動産は下落が継続したため、「二極化」が鮮明になりました。

リーマン・ショックを経てアベノミクス政策へ

ところが、不動産証券化の浸透による不動産取引増が後押しとなって都市部の不動産価格は上昇を続けていた矢先の2008(平成20)年9月、リーマン・ショックが起こってしまいます。

前年には、既に、サブプライム問題が露見し、これがリーマン・ショックに繋がって行きます。サブプライムローンとは、米国の低所得者など信用力の低い個人を対象とした住宅ローンで、審査が甘く、金利が高いのが特徴です。しかし、不動産価格の高騰と、住宅債券の証券化によってリスク分散されることを背景に、融資は拡大し、サブプライム関連証券の発行額も急拡大しました。米国の住宅価格が頭打ちになってくると焦げ付きが急増し、2007年夏にサブプライム関連証券の価格は暴落、その影響は欧米金融機関から世界に拡大し、リーマン・ショックが起きたのです。

日本の不動産価格の回復に寄与した「証券化」ですが、くしくも、今度は、「証券化」がリスクを拡散させ、世界的な金融危機へと発展してしまいました。

こうなると、再び、不動産に対して融資が出なくなり、日本の不動産価格は下落に転じたわけです。

その後、2012(平成24)年12月26日に始まった第2次安倍政権において、アベノミクスと呼ばれる政策がスタートします。

アベノミクスは、「3本の矢」を柱とする経済政策です。最大目標を経済回復と位置づけ、①大胆な金融政策(デフレ脱却を目指し、2%のインフレ目標が達成できるまで無期限の量的緩和を行うこと)、②機動的な財政出動(東日本大震災からの復興、安全性向上や地域活性化、再生医療の実用化支援などに充てるため、大規模な予算編成を行うこと)、③民間投資を喚起する成長戦略(成長産業や雇用の創出を目指し、各種規制緩和を行い、投資を誘引すること)という3本の矢によって、日本経済を立て直そうという計画です。

①の大胆な金融政策は、いわゆる「異次元の金融緩和」と呼ばれ、大量の資金が市場に投入されることになります。

これにより、金融機関の多くは、貸出先として「不動産」を好み、不動産投資に対する融資は増加し、不動産価格上昇の主要な一因となりました。

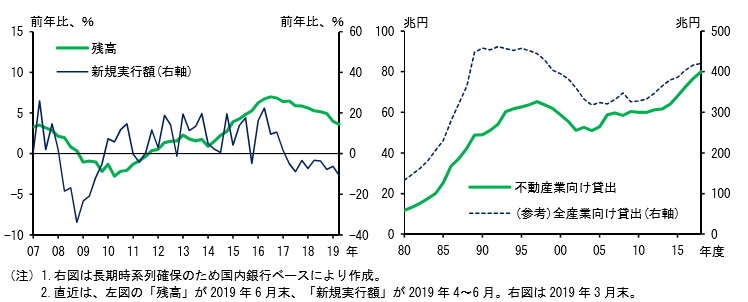

国内銀行の不動産業向け貸出の残高は、2019年6月末時点で約80兆円と、バブル 期を上回る過去最高の水準です。

・金融機関の不動産業向け貸出

<出典>日本銀行「金融システムレポート」(https://www.boj.or.jp/research/brp/fsr/data/fsr191024a.pdf)

コロナ・ショックで不動産投資マーケットはどうなる?

2018年頃から、不動産投資のマーケットでは、多極化の現象が見受けられました。

都心部や大型の収益不動産は高値安定状態でありましたが、金融機関による融資審査厳格化の影響により、個人向けの不動産投資用融資の蛇口が狭まり、主に個人不動産投資家をメインプレイヤーとしていた地方の一棟アパート・マンション取引は、それまでの拡大期から縮小期に入っている感がありました。

2020年のコロナ・ショックでは、ホテル、店舗ビルなどを始めとして、賃貸不動産の価格への影響が出ること予想されます。

更に、万一、コロナ感染拡大の影響が長引き、破綻する企業が増加するようなことになれば、金融機関の不良債権が増加し、経営に影響がでてしまいます。そうなれば、不動産への融資が縮小し、不動産投資マーケット全体が縮小期・後退期を迎える可能性があります。

これまでの歴史を振り返ると、縮小期・後退期のあとには、必ず、回復期・拡大期が訪れます。

コロナウィルス感染拡大が終息するまで、どのくらいの時間がかかるのかによって、アフターコロナの不動産投資マーケットがどうなってくるのかも、大きく変わってくると思いますが、回復のきっかけになるポイントとしては、「政策」が挙げられるでしょう。

過去の例のように、不動産の取引を促進する効果のある政策がとられた後は、回復期・拡大期を迎える期待が持てます。

そして肝心なのは、「融資」です。不動産投資マーケットにとって、「融資」は血液のようなものですので、国の金融政策および金融機関の不動産への融資姿勢を注視する必要があります。

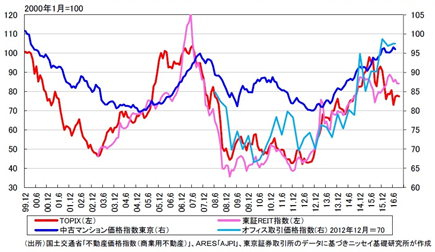

また、「株価」の動きは景気変動のバロメーターとして、不動産価格の先行指標となり得ます。

・株価およびJ-REIT価格と中古マンションおよびオフィス取引価格の推移

<出典>ニッセイ基礎研究所「不動産投資レポート」(https://www.nli-research.co.jp/files/topics/54093_ext_18_0.pdf)

まとめ

アフターコロナの日本社会は、それまでとは様々な変化が生じることが予想されます。

テレワークの拡大により、オフィス需要の変化、二拠点居住や地方移住の増加などが起こることも考えられます。

また、ハンコ文化や無駄な会議、ITによる効率化の遅れなど、これまで、日本のホワイトカラーの生産性は先進国の中で低い状況でしたが、コロナ・ショックをきっかけとして、進化せざるを得ないと思います。

不動産投資マーケットも、新しいビジネスや潮流が生まれて変化するかもしれません。また、オフィス、商業、住宅、ホテル、物流などのセクターや、都市部と地方などのエリアによって、大きなバラツキが生じるのではないでしょうか。

「政策」・「融資」・「株価」などの指標を注意深く見ながら、マーケットの潮目を見定めれば、不動産投資でチャンスを掴める可能性があると思います。そのためには、今は、キャッシュポジションを高めておきたいところです。

プロフィール

星 龍一朗

リアル・スター・コラボレーション(株) 代表取締役

不動産投資のセカンドオピニオンとして活躍。

1967年生まれ 大手不動産流通会社、不動産投資アセットマネジメント会社などを経て独立。

主に個人向けに不動産投資、賃貸経営のアドバイスや講座・セミナーを通じて、資産形成をサポート。セカンドオピニオンとしてのコンサルティングを提供。

お問い合わせ Contact us

まずは、お気軽にご相談ください。